Актуально на 10 дек 2024

|

Надежда Самкова, ведущий эксперт-консультант по налогообложению, преподаватель курсов обучения налоговых консультантов и профессиональных бухгалтеров, член Института профессиональных бухгалтеров и аудиторов России, член Палаты налоговых консультантов

|

|

Ирина Бушуева, Выпускающий редактор Системы Главбух, аттестованный аудитор

|

|

Виталий Сазанский, выпускающий редактор Системы Главбух, советник государственной гражданской службы РФ 2-го класса

|

На УСН с доходом свыше 60 млн руб. нужно с 2025 года платить НДС, но по выбранной ставке. Изменить ставку НДС на УСН можно только через три года, поэтому главбуху опасно ошибиться с выбором. В рекомендации – какую ставку НДС выгоднее выбрать и как это сделать на примерах.

Размеры ставок

С 2025 года упрощенцы, чьи доходы за год превысят 60 млн руб., должны выбрать одну из ставок НДС: 5, 7 или 20 (10) процентов (Закон от 12.07.2024 № 176-ФЗ, письмо Минфина от 26.07.2024 № 03-07-07/69907). Если доходы не превысили 60 млн руб., упрощенец автоматически получает освобождение от уплаты НДС. Размеры ставок НДС на УСН в зависимости от годового дохода и советы, какая ставка выгоднее, – в таблице ниже.

Таблица. Какие ставки НДС можно применять на УСН с 2025 года

|

Сумма дохода в 2024 году, руб.

|

Варианты выбора

|

Какая ставка выгоднее

|

|

60 000 001–250 000 000

|

5, 7 либо общие ставки 20 (10) процентов

|

По умолчанию ставка 5 процентов выгоднее, чем 7. Но ставка 20 может стать еще выгоднее. Например, когда доля входного НДС для 5 будет выше 75 процентов, а для 7 – 65

|

|

250 000 001–450 000 000

|

7 либо общие ставки 20 (10) процентов

|

Если доля входного НДС свыше 65 процентов, то платить НДС выгоднее по ставке 20 процентов

|

Независимо от выбора сумму НДС упрощенцы не включают в состав доходов. Ведь в них не учитывают налоги, предъявленные покупателю (п. 1 ст. 248 НК, письмо Минфина от 21.04.2016 № 03-11-11/22923). При выборе ставки советуем ориентироваться не только на уровень налоговой нагрузки. В таблице ниже – какие обязанности возникнут в зависимости от ставки.

Таблица. Обязанности по НДС на УСН в зависимости от выбранной ставки с 2025 года

|

Размер ставки

|

Обязанность выставлять счет-фактуру

|

Обязанность вести НДС-регистры

|

При утрате права какую ставку НДС можно выбрать

|

Через сколько можно сменить ставку

|

|

книга покупок

|

книга продаж

|

|

5 процентов

|

Да

|

Да

|

Да

|

7 или 20

|

Три года

|

|

7 процентов

|

Да

|

Да

|

Да

|

20

|

Три года

|

|

20 процентов

|

Да

|

Да

|

Да

|

Применяется по умолчанию

|

Применяется по умолчанию

|

5 и 7 процентов

Ставка НДС в размере 5 процентов доступна упрощенцу при доходах от 60 млн до 250 млн руб. Ставка 7 процентов – при доходах от 60 млн до 450 млн руб. (п. 8 ст. 164 НК в ред. Закона от 12.07.2024 № 176-ФЗ).

Основные условия применения ставок идентичны. Операции по ставке 10 процентов такие упрощенцы также облагают по своей выбранной ставке: 5 или 7 процентов (п. 2 ст. 164 НК). Упрощенец, выбравший ставки НДС 5 или 7 процентов, не вправе начислять НДС с разницы между ценой продажи и стоимостью покупки в тех случаях, которые предусмотрены для налогоплательщиков с общей ставкой НДС (п. 12 ст. 154 НК).

Вычет входного НДС по товарам, работам, услугам, ОС и НМА заявить нельзя. При объекте «доходы минус расходы» его сумма учитывается в стоимости таких активов (п. 10 ст. 8 Закона от 12.07.2024 № 176-ФЗ). В периоде получения аванса упрощенцы должны заплатить НДС с аванса по расчетной ставке (п. 4 ст. 164 НК). Так, при выборе ставки 5 процентов НДС с аванса считайте по ставке 5/105, при выборе 7 процентов – по ставке 7/107. В периоде отгрузки упрощенец сможет заявить вычет этого НДС в общем порядке (п. 8 ст. 171 НК).

Внимание

Когда есть много операций по ставке 10 процентов, будет выгоднее ставка 20 процентов

При наличии операций, облагаемых по пониженным ставкам, может быть выгоднее выбрать ставку НДС в размере 20 процентов, как платят при ОСН. Только в этом случае плательщик НДС вправе применять ставку 10 процентов и при этом заявлять входной НДС к вычету. При ставках 5 или 7 процентов этого сделать не получится.

20 (10) процентов

Общую ставку НДС 20 (10) процентов можно выбрать при доходах свыше 60 млн руб. (п. 1 и 5 ст. 145 НК в ред. Закона от 12.07.2024 № 176-ФЗ). Упрощенцы применяют общие ставки в таком же порядке, что и налогоплательщики на ОСН. В частности, они вправе заявлять вычет входного НДС при приобретении товаров, работ, услуг, ОС и НМА. Именно это ключевое отличие может сделать выбор общих ставок выгоднее, чем ставки 5 или 7 процентов.

Выбор ставки

При выборе ставки по НДС на УСН бухгалтеру нужно проверить, как его выбор повлияет на рост общей налоговой нагрузки и на выгодность объекта УСН: «доходы» или «доходы минус расходы». Только так получится оценить влияние изменения на бизнес.

Таблица. Порядок расчета и учета НДС на УСН при разных ставках

|

Размер ставки

|

Вычет входного НДС

|

Возможность применять пониженные ставки НДС

|

Учет входного НДС в расходах при объекте «доходы минус расходы

|

|

0 процентов

|

10 процентов

|

|

5 процентов

|

Частично

|

Да

|

Нет

|

Да

|

|

7 процентов

|

Частично

|

Да

|

Нет

|

Да

|

|

20 процентов

|

Да

|

Да

|

Да

|

Нет

|

Чтобы определить, какая ставка НДС вам выгоднее на УСН, нужно выполнить следующее.

- Оценить сумму предполагаемого дохода по итогам 2024 года и планируемых доходов по итогам 2025 года, например, исходя из дохода за последние 12 месяцев.

- Определить сумму НДС к уплате при каждой ставке исходя из возможных вариантов с учетом того, что НДС считают на раннюю из дат: отгрузки или получения аванса. Здесь важен анализ доли входного НДС.

- Оценить налоговую нагрузку при каждом объекте УСН и ставке НДС.

Результат выбора нужно оформить бухгалтерской справкой. Далее рассмотрим каждый из показателей, которые важно оценить, – доходы для целей НДС, доля входного НДС и объект по УСН.

Доходы в целях НДС

Оцените предполагаемые доходы по правилам для УСН сразу за два года – 2024 и 2025 годы. Прогноз доходов по итогам 2024 года важен, чтобы понять, на какую ставку НДС упрощенец вправе претендовать с начала следующего года. При первоначальном выборе ставки оценивают доходы именно предшествующего года (п. 8 ст. 164 НК в ред. Закона от 12.07.2024 № 176-ФЗ). Оценка доходов 2025 года нужна, чтобы понять, есть ли у упрощенца риск слететь с выбранной ставки НДС и перейти на более высокую.

Учтите, что доходы, рассчитанные по правилам УСН, отличаются от доходов для целей начисления НДС. Начислять НДС надо на дату отгрузки или получения аванса (п. 1 ст. 167 НК). Если упрощенец реализует товары, работы или услуги на условиях постоплаты, то НДС он начисляет на момент реализации, а доход на УСН признает на дату получения оплаты.

Доходы для целей выбора ставки НДС на УСН считают по правилам для упрощенки, то есть кассовым методом (письмо ФНС от 22.08.2024 № СД-4-3/9631). При одновременном применении ИП патента и УСН учитывают совокупные доходы по двум режимам (п. 9 ст. 164 НК в ред. Закона от 12.07.2024 № 176-ФЗ). На примере ниже – общий принцип выбора ставки. Расчет проведем по объекту «доходы».

Пример

Как рассчитать налоговую нагрузку упрощенца с объектом «доходы» при разных ставках НДС

ООО «Альфа» применяет УСН. В 2024 и в 2025 годах его планируемая выручка без учета НДС – 200 млн руб. ежегодно. Для упрощения примем, что выручки для целей НДС и для целей УСН равны. Рассчитаем его налоговую нагрузку при разных ставках НДС и объекте «доходы». При этом в качестве доли вычета возьмем общероссийский показатель в размере 89 процентов.

Выручка компании превышает 60 млн руб., поэтому под освобождение от НДС ООО «Альфа» не попадает. Для него доступны ставки НДС 5 или 7 процентов с частичным вычетом или 20 процентов с полным правом на вычет. Для упрощения примем, что в периоде не было случаев, когда упрощенец со ставками 5 и 7 процентов может заявить вычет НДС.

Сумма НДС к уплате в бюджет составит:

- при ставке 5 процентов – 10 млн руб. (200 000 000 руб. × 5%);

- при ставке 7 процентов – 14 млн руб. (200 000 000 руб. × 7%).

При ставке 20 процентов сумма начисленного НДС – 40 млн руб., сумма входного НДС – 35,6 млн руб. (40 000 000 руб. × 89%). Итого НДС к уплате в бюджет – 4,4 млн руб. (40 млн – 35,6 млн).

Сравним результаты расчета суммы НДС при трех ставках.

|

Налог

|

Ставка НДС

|

|

5 процентов

|

7 процентов

|

20 процентов

|

|

Начисленный НДС

|

10

|

14

|

40

|

|

Вычет входного НДС

|

–

|

–

|

35,6

|

|

НДС к уплате в бюджет

|

10

|

14

|

4,4

|

В условном примере из всех ставок НДС оказалась выгоднее ставка 20 процентов. Но, когда будете рассчитывать свою нагрузку при разных ставках НДС, помните, что результат зависит от реальной доли вычета НДС, а также от объекта налогообложения. Как оценить свою долю вычета, смотрите в разделе ниже.

Доля входного НДС

Расчет входного НДС нужен для того, чтобы сделать выбор между одной из пониженных ставок НДС 5 или 7 процентов и общей ставкой 20 процентов. Это выгодно просчитать компаниям с высокими расходами. При расчете нужно учесть, что не все контрагенты будут применять ставку НДС 20 процентов. Часть из них перейдет на ставки НДС 5 или 7 процентов.

Чтобы понять, какая ставка НДС выгоднее, надо сравнить сумму НДС к уплате в бюджет. С одной стороны будет только начисленный НДС по ставкам 5 или 7 процентов. А с другой – начисленный НДС по ставке 20 процентов за вычетом входного НДС.

|

НДС к уплате при ставке 5 или 7 процентов = Доходы × 5% или 7%

|

Больше или меньше?

|

НДС к уплате при ставке 20 процентов = Доходы × 20% – Входной НДС

|

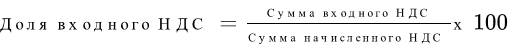

Обычно входной НДС оценивают не в виде абсолютных сумм, а в виде доли. Она равна отношению суммы входного НДС к сумме начисленного НДС. Формула следующая:

Суммы НДС к уплате по ставкам 20 и 5 процентов будут равны между собой, если доля входного НДС составит 75 процентов. При ставках 20 и 7 процентов НДС к уплате будет равен при доле входного НДС 65 процентов. Расчеты пороговых значений приведены в примерах ниже. Ставки НДС по мере их выгодности на УСН в зависимости от доли входного НДС, доступного для вычета, – в таблице ниже.

Таблица. Выгода ставки НДС на УСН в зависимости от доли входного НДС

|

Доля входного НДС

|

Ставка НДС

|

|

5 процентов

|

7 процентов

|

20 процентов

|

|

До 65 процентов

|

Более выгодно

|

Менее выгодно

|

Невыгодно

|

|

65–75 процентов

|

Более выгодно

|

Невыгодно

|

Менее выгодно

|

|

Свыше 75

|

Менее выгодно

|

Невыгодно

|

Более выгодно

|

Чтобы оценить выгоду ставки НДС, можно сделать предварительный расчет входного НДС в 2025 году. Сначала взять данные по доходам и расходам за последние 12 месяцев и применить к ним правила 2025 года. Для этого можно выгрузить данные в электронную таблицу Excel и на все продажи начислить НДС. Один вариант – по ставке 5 процентов, второй – по ставке 7 процентов и третий – по ставке 20 процентов.

В итоге вы получите три варианта начисленного НДС. По ставкам 5 и 7 процентов полученная сумма показывает, сколько примерно НДС придется перечислить в бюджет. Чтобы определить эту же сумму по ставке 20 процентов, нужна еще доля или сумма входного налога.

Чтобы рассчитать сумму входного НДС, из суммы расходов за последние 12 месяцев, учитываемых на УСН, вычлените те, которые облагаются НДС, то есть закупку материалов, товаров, работ, услуг, основных средств и НМА и т. д. Далее нужно проставить ставку НДС, по размеру которой есть уверенность на 2025 год: крупный контрагент останется со ставкой 20 процентов, небольшой будет применять освобождение. По контрагентам с неясной ставкой НДС рассчитайте сумму входного НДС также в трех вариантах: исходя из ставок 5, 7 и 20 процентов, так как неизвестно, какую из них выберет контрагент.

В итоге вы получите пять прогнозных значений, перечисленных ниже.

- НДС к уплате в бюджет по ставке 5 процентов.

- НДС к уплате в бюджет по ставке 7 процентов.

- НДС к уплате в бюджет по ставке 20 процентов и входной НДС неясных контрагентов по ставке 5 процентов.

- НДС к уплате в бюджет по ставке 20 процентов и входной НДС неясных контрагентов по ставке 7 процентов.

- НДС к уплате в бюджет по ставке 20 процентов и входной НДС неясных контрагентов по ставке 20 процентов.

По тем прогнозам, где у вас получается доля входного НДС выше 75 процентов, выгоднее выбрать ставку 20 процентов. При доле входного НДС менее 65 процентов выгоднее выбрать ставку 5 процентов. После принятия закона уточните прогнозы, сделав повторный расчет. Ниже в примерах показан расчет пороговых значений доли входного НДС.

Пример

Как рассчитать границу доли входного НДС, при котором суммы НДС по ставкам 20 и 5 процентов будут равны

Выручка ООО «Альфа» без учета НДС составляет 1 000 000 руб. Для упрощения примем, что выручки для целей НДС и для целей УСН равны и в периоде не было случаев, когда упрощенец со ставками 5 и 7 процентов может заявить вычет НДС. Значит, НДС по ставке 5 процентов будет равен 50 000 руб. (1 000 000 руб. × 5%).

Начисленный НДС по ставке 20 процентов с этой же выручки равен 200 000 руб. (1 000 000 руб. × 20%). Чтобы сумма НДС к уплате в бюджет при этой ставке равнялась НДС при ставке 5 процентов, а именно 50 000 руб., входной НДС должен быть равен 150 000 руб. В этом случае доля входного НДС равна 75 процентов (150 000 руб. : 200 000 руб.).

Эта доля дает равный НДС к уплате независимо от суммы выручки. Покажем в таблице ниже.

|

Выручка

|

НДС по ставке 5%

|

НДС по ставке 20%

|

|

Начисленный налог

|

Входной налог

|

НДС к уплате

|

Доля входного НДС, %

|

|

1 000 000

|

50 000

|

200 000

|

150 000

|

50 000

|

75

|

|

50 000 000

|

2 500 000

|

10 000 000

|

7 500 000

|

2 500 000

|

75

|

|

200 000 000

|

10 000 000

|

40 000 000

|

30 000 000

|

10 000 000

|

75

|

Соотношение 75 процентов обусловлено соотношением ставок 5 и 20 процентов. Чтобы к уплате в бюджет осталось 5 процентов, к вычету нужно принять оставшиеся 15 процентов (20 – 5). Доля входного НДС будет равна 15/20 = 0,75, или 75 процентам.

Пример

Как рассчитать границу доли входного НДС, при которой суммы НДС по ставкам 20 и 7 процентов будут равны

Предположим, выручка ООО «Альфа» без учета НДС составляет 1 000 000 руб. Для упрощения примем, что выручки для целей НДС и для целей УСН равны и в периоде не было случаев, когда упрощенец со ставками 5 и 7 процентов может заявить вычет НДС. Значит, НДС по ставке 7 процентов будет равен 70 000 руб. (1 000 000 руб. × 7%).

Начисленный НДС по ставке 20 процентов с этой же выручки равен 200 000 руб. (1 000 000 руб. × 20%). Чтобы сумма НДС к уплате в бюджет при этой ставке равнялась НДС при ставке 7 процентов, а именно 70 000 руб., входной НДС должен быть равен 130 000 руб. В этом случае доля входного НДС равна 65 процентам (130 000 руб. : 200 000 руб.).

Эта доля дает равный НДС к уплате независимо от суммы выручки. Покажем в таблице ниже.

|

Выручка

|

НДС по ставке 7%

|

НДС по ставке 20%

|

|

Начисленный налог

|

Входной налог

|

НДС к уплате

|

Доля входного НДС, %

|

|

1 000 000

|

70 000

|

200 000

|

130 000

|

70 000

|

65

|

|

50 000 000

|

3 500 000

|

10 000 000

|

6 500 000

|

3 500 000

|

65

|

|

200 000 000

|

14 000 000

|

40 000 000

|

26 000 000

|

14 000 000

|

65

|

Соотношение 65 процентов обусловлено соотношением ставок 7 и 20 процентов. Чтобы к уплате в бюджет осталось 7 процентов, к вычету нужно принять оставшиеся 13 процентов (20 – 7). Доля входного НДС будет равна 13/20 = 0,65, или 65 процентам.

Объект по УСН

В результате налоговой реформы может измениться баланс доходов и расходов, от которого зависит выбор объекта на УСН. Во-первых, у всех упрощенцев вырастут расходы из-за общего повышения цен. Во-вторых, при выборе ставки НДС 5 или 7 процентов вырастет сумма расходов в виде входного НДС, поскольку многие контрагенты-упрощенцы станут платить НДС.

Если расходы упрощенца составляют меньше чем 60 процентов от выручки, то выгоднее объект «доходы». Если расходы больше этой величины, то выгоднее объект «доходы минус расходы».

Таблица. Какой объект по УСН выгоднее в зависимости от доли расходов

|

Доля расходов от суммы доходов

|

Объект налогообложения

|

|

Доходы

|

Доходы минус расходы

|

|

Меньше 60 процентов

|

Выгодно

|

Невыгодно

|

|

Ровно 60 процентов

|

Одинаково

|

Одинаково

|

|

Больше 60 процентов

|

Невыгодно

|

Выгодно

|

Чтобы определить, какой объект на УСН вам более выгоден с учетом НДС, оцените допсоглашения к договорам, в которых будут прописаны цены на 2025 год, включая ставку НДС или без нее. Сначала оцените долю входного НДС. Далее по всем прогнозам выберите наиболее выгодный объект налогообложения. В итоге вы сможете присвоить всем прогнозам вероятность и оценить, какие объекты налогообложения соответствуют наиболее вероятным.

На примере ниже – как разные ставки НДС повлияют на одну и ту же компанию с объектом «доходы».

Пример

Как упрощенцу рассчитать налоговую нагрузку с объектом «доходы» при разных ставках НДС

ООО «Альфа» применяет упрощенку. В 2025 году его планируемая выручка без учета НДС – 100 млн руб. Для упрощения примем, что выручка для целей НДС и для целей УСН равны и в периоде не было случаев, когда упрощенец со ставками 5 и 7 процентов может заявить вычет НДС. Рассчитаем его налоговую нагрузку при разных ставках НДС и объекте «доходы». При этом в качестве доли вычета возьмем общероссийский пороговый показатель в размере 89 процентов.

При ставке 5 процентов сумма НДС составит 5 млн руб. (100 000 000 руб. × 5%), входной НДС «Альфа» не вправе принять к вычету или признать в расходах. Сумма налога на УСН – 6 млн руб. Итого налоговая нагрузка – 11 млн руб. (5 млн + 6 млн).

При ставке 7 процентов ситуация аналогичная: сумма НДС составит 7 млн руб. (100 000 000 руб. × 7%). Входной НДС к вычету не принимается, в расходах не учитывается. Сумма налога на УСН – 6 млн руб., сумма НДС – 7 млн руб. Итого налоговая нагрузка – 13 млн руб.

При ставке 20 процентов сумма начисленного НДС – 20 млн руб., сумма входного НДС – 17,8 млн руб. (20 000 000 руб. × 89%). Сумма налога на УСН – 6 млн руб. Итого налоговая нагрузка – 8,2 млн руб. (6 млн + (20 млн – 17,8 млн)).

|

Вид налога

|

Ставка НДС

|

|

5 процентов

|

7 процентов

|

20 процентов

|

|

Налог на УСН к уплате в бюджет

|

6

|

6

|

6

|

|

НДС к уплате в бюджет

|

5

|

7

|

2,2

|

|

Итого налоговая нагрузка

|

11

|

13

|

8,2

|

Таким образом, в условном примере из всех ставок НДС, не считая освобождения, оказалась ставка 20 процентов. Но этот результат зависит от доли вычета НДС, которая может оказаться ниже использованного при расчете.

Далее сделаем расчет на аналогичных цифрах, но уже для объекта обложения «доходы минус расходы».

Пример

Как упрощенцу рассчитать налоговую нагрузку с объектом «доходы минус расходы» при разных ставках НДС

ООО «Альфа» применяет упрощенку. В 2025 году его планируемые показатели приведены ниже:

- выручка без учета НДС – 100 млн руб.;

- расходы, учитываемые при УСН, – 60 млн руб.

Расчетные показатели мы выбрали таким образом, чтобы сумма налога на УСН была одинаковой при обоих объектах налогообложения по старым правилам, а именно: 6 млн руб. (100 000 000 руб. × 6%) или ((100 000 000 руб. – 60 000 000 руб.) × 15%).

Рассчитаем налоговую нагрузку при разных ставках НДС и объекте «доходы минус расходы». Для упрощения примем, что выручки для целей НДС и для целей УСН равны и в периоде не было случаев, когда упрощенец со ставками 5 и 7 процентов может заявить вычет НДС. При этом в качестве доли вычета возьмем общероссийский пороговый показатель в размере 89 процентов. Также примем допущение, что контрагенты перешли на ту же ставку НДС или выбрали освобождение, как это сделало и ООО «Альфа».

При ставке НДС 5 процентов сумма начисленного НДС – 5 млн руб. (100 000 000 руб. × 5%), сумма входного НДС при допущении, что все контрагенты также по НДС применяют ставку 5 процентов, – 4,45 млн руб. (5 000 000 руб. × 89%). Значит, доходы ООО «Альфа» составят 100 млн руб., а расходы – 64,45 млн руб. (60 + 4,45). Сумма налога на УСН будет равна 5 332 500 руб. ((100 000 000 – 64 450 000) × 15%). Итого налоговая нагрузка – 10 332 500 руб. (5 000 000 + 5 332 500).

При ставке 7 процентов ситуация аналогичная: сумма начисленного НДС – 7 млн руб. (100 000 000 руб. × 7%), сумма входного НДС при допущении, что все контрагенты также по НДС применяют ставку 7 процентов, – 6,23 млн руб. (7 000 000 руб. × 89%). Значит, доходы ООО «Альфа» составят 100 млн руб., а расходы – 66,23 млн руб. (60 млн + 6,23 млн). Сумма налога на УСН будет равна 5 065 500 руб. ((100 000 000 – 66 230 000) × 15%). Итого налоговая нагрузка – 12 065 500 руб.

При ставке 20 процентов доходы компании для целей УСН останутся 100 млн руб., расходы – 60 млн руб., а значит, сумма налога на УСН останется прежней – 6 млн руб. Сумма начисленного НДС – 20 млн руб., сумма входного НДС – 17,8 млн руб. (20 000 000 руб. × 89%). Итого налоговая нагрузка – 8,2 млн руб. (6 млн + (20 млн – 17,8 млн)).

|

Вид налога

|

Ставка НДС

|

|

5 процентов

|

7 процентов

|

20 процентов

|

|

Налог на УСН к уплате в бюджет

|

5 332 500

|

5 065 500

|

6 000 000

|

|

НДС к уплате в бюджет

|

5 000 000

|

7 000 000

|

2 200 000

|

|

Итого налоговая нагрузка

|

10 332 500

|

12 065 500

|

8 200 000

|

Таким образом, в условном примере из всех ставок НДС, не считая освобождения, оказалась ставка 20 процентов. Но этот результат зависит от доли вычета НДС, которая может оказаться ниже использованного при расчете.

Оформление выбора

Выбор ставки по НДС упрощенец фиксирует в налоговой декларации по этому налогу. Никаких заявлений и уведомлений подавать не нужно. Расчет ставки обоснуйте в бухгалтерской справке, ее составляют в произвольной форме. В учетной политике не нужно прописывать выбранный размер ставки по НДС на УСН.

Для внутреннего пользования выбор ставки НДС можно обосновать и зафиксировать в бухгалтерской справке. В ней стоит привести расчеты, которые доказывают, что выбранная ставка – самая выгодная. Бухгалтерская справка может понадобиться в нескольких случаях:

- для совещания в конце 2024 года, на котором главбуху, скорее всего, придется объяснять и доказывать свой выбор собственнику или отделу продаж;

- при аудиторской проверке, чтобы доказать, что налоговая нагрузка не была завышена по вине главбуха;

- при смене главбуха, чтобы новый руководитель бухгалтерии не смог обвинить предшественника в неправильном решении.

Бухгалтерскую справку оформите в произвольной форме. В ней опишите исходные данные, порядок расчета и выводы. К справке приложите распечатки по данным, использованным в расчете. Например, оборотную ведомость, из которой взяли сумму доходов за последние 12 месяцев.

Изменение ставки

Порядок действий при изменении ставки НДС на УСН зависит от причины, по которой ее нужно сменить. Добровольно изменить ставку можно только через три года. Как это сделать, ни в НК, ни в законе не прописано. Принудительно упрощенец обязан перейти на более высокую ставку НДС, если он превысит допустимый предел по доходам. Принудительный переход отражают в декларации по НДС.

Добровольный переход. При доходах от 60 млн до 250 млн руб. за год упрощенцу доступны ставки НДС 5, 7 или 20 (10) процентов. При доходах от 250 млн до 450 млн руб. за год – ставки 7 или 20 (10) процентов (п. 8 ст. 164 НК в ред. Закона от 12.07.2024 № 176-ФЗ).

Выбранную ставку 5 или 7 процентов упрощенец обязан применять в течение 12 последовательных налоговых периодов по НДС. При выборе ставки 20 (10) процентов такой обязанности нет. Налоговым периодом по НДС является квартал, поэтому сменить пониженную ставку по НДС упрощенец может только через три календарных года (п. 9 ст. 164 НК в ред. Закона от 12.07.2024 № 176-ФЗ).

Поскольку налоговая реформа начнет действовать с 2025 года, то первая смена ставки возможна с 1 января 2028 года. Ни в НК, ни в законе не прописано, как упрощенец заявляет о своем выборе.

Мнение

Выбор либо смену ставки по НДС налоговая инспекция определит из налоговой декларации.

|

Виталий Сазанский

|

|

выпускающий редактор Системы Главбух, советник государственной гражданской службы РФ 2-го класса

|

В НК нет норм, которые обязывают упрощенцев отдельно уведомлять ИФНС о выборе либо смене налоговой ставки (Закон от 12.07.2024 № 176-ФЗ). Инспекция узнает о выборе либо смене налоговой ставки из налоговой декларации по НДС за первый квартал года, в котором упрощенец выбрал либо сменил налоговую ставку. Это следует из пункта 7 приложения к письму ФНС от 17.10.2024 № СД-4-3/11815@.

Утрата права на пониженную ставку НДС. Если упрощенец выбрал ставку НДС 5 процентов, а доходы с начала года превысили лимит в 250 млн руб., то с 1-го числа месяца, следующего за нарушением, он обязан перейти на одну из повышенных ставок: 7 или 20 процентов (п. 8 ст. 164 НК в ред. Закона от 12.07.2024 № 176-ФЗ). Вернуться на ставку 5 процентов можно будет только спустя три года после пересмотра ставки НДС. Такие нормы заложены в новой редакции пункта 8 статьи 164 НК (подп. «б» п. 5 ст. 2 Закона от 12.07.2024 № 176-ФЗ).

Раздельный учет

Специального порядка ведения раздельного учета НДС на УСН с 2025 года нет. Обязанность вести раздельный учет НДС у упрощенцев может возникнуть в трех случаях. Все зависит от того, какие ставки НДС с 2025 года применяете и есть ли право на вычет входного НДС.

Счет-фактура

Упрощенцы со ставкой 5, 7 или 20 (10) процентов должны выставлять счета-фактуры, вести книгу продаж и книгу покупок, а также сдавать декларацию по НДС. Это общие правила для всех плательщиков НДС (п. 5 ст. 168 НК). Также нужно проверять контрагентов и устранять разрывы по НДС.

Переход на НДС

Если упрощенец с 2025 года станет плательщиком НДС, то в конце года после принятия закона стоит:

- пересмотреть размер платы за содержание жилого помещения на 2025 год, включив в нее НДС;

- подписать дополнительное соглашения к договору управления МКД, чтобы порядок определения размера платы за содержание жилого помещения учитывал НДС;

- оценить необходимость и стоимость перехода на ЭДО, чтобы вовремя отправлять и получать счета-фактуры и УПД.

Мнение

Из-за введения НДС у упрощенцев вырастут административные затраты

|

Юлия Хохлова

|

|

руководитель проектов, методолог по бухгалтерскому и налоговому учету ООО «ФинЭкспертиза»

|

Введение НДС для УСН – это новые административные затраты: сдача НДС в электронной форме, работа с АСК НДС и т. д. Так, если раньше расчет УСН мог сделать сам руководитель, то сейчас ему, скорее всего, потребуются услуги бухгалтера.

Компаниям на УСН сейчас актуально произвести расчет текущей налоговой нагрузки и сравнить ее с «потенциальной» налоговой нагрузкой при различных вариантах: НДС с применением вычетов, без применения, переход на ОСНО и т. д. Сделать это нужно как можно раньше, так как заявление на переход на другие системы налогообложения нужно подавать уже в этом, 2024 году.

© Материал из Справочной системы «Управление многоквартирным домом»

https://1umd.ru

Дата копирования: 10.12.2024

Саморегулируемая организация

Саморегулируемая организация